El Impuesto Temporal de Solidaridad de las Grandes Fortunas (ITSGF) representa un cambio significativo en nuestro sistema tributario. Este impuesto busca gravar a las personas con patrimonios elevados, y su implementación ha generado diversas opiniones y debates, tanto en el ámbito jurídico como en el económico.

Desde el punto de vista de la relevancia del ITSGF, se puede destacar que intenta reducir la brecha económica entre los más ricos y el resto de la sociedad. Al imponer una tasa tributaria más alta a los patrimonios más grandes, se busca que los que más tienen contribuyan de manera más significativa al bienestar común. En un contexto de necesidades fiscales crecientes, especialmente tras desafíos económicos como la pandemia de COVID-19, este impuesto se presenta como una herramienta para aumentar los ingresos del Estado. Este impuesto también es controvertido por el debate que ha generado. Mientras algunos lo ven como un paso necesario para una mayor justicia fiscal, otros indican que podría tener efectos adversos, como la fuga de capitales o una reducción de la inversión privada en España.

El Impuesto Temporal de Solidaridad a las Grandes Fortunas, apodado como «el impuesto a los ricos», es un tributo de naturaleza temporal que se regula y gestiona a nivel estatal, diseñado para combatir las exenciones totales o parciales existentes en distintas Comunidades Autónomas para el Impuesto sobre el Patrimonio, como es el caso de la Comunidad de Madrid o Andalucía. Para evitar una posible doble imposición, la cuota del Impuesto sobre el Patrimonio satisfecha a nivel autonómico se podrá deducir de la cuota del Impuesto a las Grandes Fortunas. Sólo si la cuota del Impuesto sobre el Patrimonio es cero o resulta inferior a la del Impuesto a las Grandes Fortunas, habrá que abonar la diferencia. En concreto, este nuevo tributo afectará a los grandes patrimonios en Andalucía, Comunidad de Madrid, Galicia, Cataluña, Región de Murcia, Asturias, Cantabria e Islas Baleares.

El ITSGF (Ley 38/2022, de 27 de diciembre) se configura como un impuesto que coincide básicamente con la del Impuesto sobre el Patrimonio (IP) en cuanto a su ámbito territorial, exenciones, sujetos pasivos, bases imponible y liquidable, devengo y tipos de gravamen, como en el límite de la cuota íntegra. La diferencia fundamental con el ITSGF reside en el hecho imponible, que grava solo aquellos patrimonios netos que superen los 3.000.000 de euros. Los sujetos pasivos solo tributarán por la parte de su patrimonio que no haya sido gravado por su comunidad autónoma. Dado que existe un mínimo exento de 700.000 euros, el impuesto solo comenzará a afectar a partir de los 3.700.000 euros de patrimonio neto.

En cuanto a su ámbito temporal, se prevé una vigencia de dos años (2022 y 2023), de manera que resulte aplicable en los dos primeros ejercicios en que, a partir de su entrada en vigor, se devengue dicho impuesto. No obstante, se introduce una cláusula de revisión, para efectuar una evaluación de sus resultados al final de su vigencia y valorar su mantenimiento o supresión.

En cuanto a su ámbito territorial, se aplicará en todo el territorio español, sin perjuicio de los regímenes tributarios forales de concierto y convenio económico vigentes en los Territorios Históricos del País Vasco y de la Comunidad Foral de Navarra, respectivamente. También, de lo dispuesto en los tratados o convenios internacionales que hayan pasado a formar parte del ordenamiento interno. No podrá ser objeto de cesión a las Comunidades Autónomas.

La norma prevé, como se ha indicado anteriormente, que se apliquen las reglas del IP en lo que se refiere a la determinación de los sujetos pasivos, los supuestos de exención o la determinación de la base imponible.

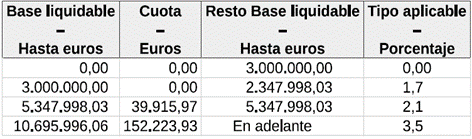

Los tipos aplicables en el ITSGF son de carácter progresivo y se aplican sobre el patrimonio neto del contribuyente del siguiente modo:

Fuente: Ley 38/2022

Una vez determinada la cuota íntegra, resulta de aplicación un límite similar al existente para las cuotas del IRPF y del IP, de tal modo que, cuanto la suma de las cuotas íntegras del IRPF, el IP y el ITSGF supere el 60% de la base imponible del IRPF, se reducirá la cuota del ITSGF hasta alcanzar dicho límite, sin que la reducción pueda superar el 80% de la cuota del ITSGF previa a dicha reducción. Para el cálculo de estas magnitudes se realiza una plena remisión a la normativa del IP.

Una vez aplicado el límite anterior, la norma prevé que de la cuota resultante a pagar se deduzca la cuota del IP “efectivamente satisfecha”.

Por tanto, se puede afirmar que este nuevo impuesto afecta especialmente a los contribuyentes residentes en Comunidades Autónomas en las que el IP se encuentra bonificado, como ocurre en el caso de las Comunidades de Madrid y Andalucía (bonificado al 100%) y, en menor medida, en Galicia (bonificado al 50% desde 2023 y al 25% en 2022).

Conforme a la nota de prensa emitida por el Ministerio de Hacienda y Función Pública, el 20 de septiembre de 2023, el ITSGF ha recaudado 623 millones de euros en 2023. En concreto, 12.010 grandes patrimonios, que apenas representan el 0,1% de los contribuyentes en España, han abonado por este impuesto, complementario del Impuesto sobre el Patrimonio, una cuota media de 52.000 euros (…) La recaudación se ha obtenido, principalmente, de los grandes patrimonios de Comunidades Autónomas que tienen bonificado total o parcialmente el Impuesto sobre el Patrimonio. La recaudación total por el Impuesto de Solidaridad de Grandes Fortunas y por el Impuesto sobre el Patrimonio asciende en 2023 a más de 1.868 millones de euros. Estas cifras son consecuentes con las previsiones del Gobierno que apuntaron que el potencial recaudatorio del impuesto de grandes fortunas alcanzaba los 1.500 millones, bajo el supuesto de que todas las Comunidades Autónomas aplicaran una bonificación del 100% en el Impuesto sobre el Patrimonio. Así, de los de los 12.010 declarantes, la mayoría corresponden a grandes patrimonios de Madrid (10.302 contribuyentes), que han aportado 555 millones de euros. Les siguen los contribuyentes de elevado patrimonio de Andalucía (865), que han abonado 29,7 millones; y los grandes patrimonios de Galicia (91), con una cuota a pagar de 9,8 millones. Las tres comunidades suman más del 95% de los contribuyentes y de la recaudación.

Como conclusión, se puede establecer que el importe recaudado en 2023, correspondiente al ITSGF de 2022, ha sido de 623 millones de euros frente a los 1.500 millones de euros esperados, conforme a lo indicado en el informe del Ministerio de Hacienda y Función Pública. Esta cifra junto con el importe que se recaude en 2024 (correspondiente al impuesto de 2023) determinará o no la posibilidad de la prórroga de este Impuesto Temporal.

No hay que olvidar que el impuesto ha sido objeto de recurso de inconstitucionalidad por parte de la Asamblea de Madrid, por el Consejo de Gobierno de la Comunidad de Madrid, por el Consejo de Gobierno de Andalucía, por la Xunta de Galicia y por el Consejo de Gobierno de la Comunidad Autónoma de la Región de Murcia, por lo que el futuro de este impuesto no solo estará condicionado por la evolución política, sino también por la resolución que a día de hoy el Tribunal Constitucional tiene pendiente a estos cinco recursos interpuestos contra el tributo.

El Impuesto Temporal Sobre las Grandes Fortunas se sitúa en un punto de intersección entre la necesidad de financiación y los desafíos económicos, representando tanto oportunidades como obstáculos en el camino hacia un sistema fiscal equitativo y eficiente.